(原标题:浦发银行曝信贷管理黑洞 对信贷领域腐败斗争不能停)

近期,浦发银行除因成都分行违规放贷旧案再领罚单,受到业内广泛关注之外,今年以来受到密集监管处罚。据统计,仅今年下半年至10月16 日,该行各分支机构及个人就收到了37张罚单,罚款总额超过1500万元,涉及信贷业务、信用卡业务等多方面违规。

看到这则消息,不免令人感到惊讶,上一次重罚情景还历历在目。2018年初,浦发银行成都分行为因掩盖不良贷款导致严重信贷违规受领了监管部门4.62亿元罚款。原本以为浦发银行会以此教训幡然省悟,强化信贷管理,使信贷经营远离违规违法禁区,未曾想还有不少分支机构依旧麻木不仁,再次遭受各级监管部门的严厉处罚。

从浦发银行信贷违规看,主要集中在三个领域:一是信贷资金转存定期,违规开立银行承兑汇票、违规办理委托贷款业务、资金监控不到位,导致信贷资金违规投资及违规用于购房、消费贷款流入房市。二是通过存贷易业务进行返利吸存,借助第三方网络借贷平台违规吸收存款及收取中间业务费用,个人消费贷款流入房市、股市等。三是分拆授信、越权审批,贷中审查严重不到位,贷后管理严重失职,导致发生贷款资金被挪作他用的现象。

这三个领域的信贷问题,事实上都是信贷管理常见的问题,也比较好管。可为何浦发银行相关管理层却没有管住这些信贷问题,到底是经管管理能力低管不了,还是有意为之?答案无疑是后者。这只能说明在利益诱惑面前,浦发银行经营管理者们无意于严厉信贷监管,而是为了完成上级部门的信贷及利润考核任务,睁一只眼闭一只眼,抱着侥幸心理,根本不把监管部门监管规则当一回事。比如强迫企业以贷转存,原银监会2012年发布的《关于整治银行业金融机构不规范经营的通知》就规定不得以贷转存,可这一原始监管规定,竟被浦发银行一些支行的管理者们抛置脑后。

可见,商业银行出台信贷管理制度是一回事,认真执行则是另外一回事。

从当前看,商业银行加强信贷监管重点还是需要处理好当前发展与可持续发展、局部利益与全局利益、部门利益与社会整体利益等方面的关系,既不能为了短期经营目标而不惜打违规擦边球,尤其不能抱着侥幸经营态度来应对监管部门规章,要坚定信贷守法合规经营意识,为银行可持续发展管好每一笔信贷资金。而且,在信贷监管上应从国家宏观经营大局出发,提高政治站位,树立全国一盘棋的大局意识,将信贷资金投向国家要求的产业经济领域,消除一切资金监管套利行为,绝不将信贷资金投向泡沫产业经济领域,比如股市、楼市等等。尤其,坚持正确的经营盈利导向,不做只为银行自身利益而不顾企业利益,变相增加企业贷款成本和提高贷款利率违法之事,坚决杜绝以贷转存、变相收取中间业务费等行为。

除此之外,商业银行应把信贷风险内控机制落到实处,落实到信贷流程的每个环节,消除信贷监管真空,比如实行信贷发放与信贷监管双流程,并实行信贷单线重点考核和下查一级制度,形成信贷责任相互制约、信贷权力相互制衡的信贷运作体系,有效防止信贷权力滥用和信贷违规违法及信贷腐败行为的发生。

为推动商业银行信贷管理制度的真正落实,除督促商业银行对发现的信贷违规违法责任人进行严厉处罚之处,监管部门也可经常对商业银行容易发生问题的环节或领域进行重点检查,形成商业银行信贷管理的重要外部推力,以彻底净化商业银行信贷管理行为,形成良好的商业银行信贷经营生态。

信贷管理是商业银行永恒的经营主题,任何时候对信贷管理风险的重视始终不能松懈,对信贷管理科学创新始终都不能停止,对信贷领域腐败的斗争始终都不能停步。

-

相关文章

- 老小区分户后暖气费用几个月交几个月吗

- 集中供暖用的是不是暖气片

- 集中供暖安装循环泵有用吗

- 集中供暖家里没人住需要关闭吗

- 集体供暖没交暖气费会被停暖吗

- 集中供暖是地暖还是暖气片

- 供暖公司怎么控制每户的暖气

- 分户供暖哪个楼层最热

- 高层供暖从几楼开始供暖

- 多层供暖是从上往下供吗

德迅网 » 浦发银行曝信贷管理黑洞

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。

倾听火星“心跳”、飞越最远天体……太空探

倾听火星“心跳”、飞越最远天体……太空探 《星际探索》曝“迷失太空”预告 皮特揭宇

《星际探索》曝“迷失太空”预告 皮特揭宇 新突破!中国科学家发现“巨型”黑洞 理论

新突破!中国科学家发现“巨型”黑洞 理论 加媒:中国月球车玉兔二号在月球发现“神秘

加媒:中国月球车玉兔二号在月球发现“神秘 小学6年级《探索宇宙》宇宙PPT课件

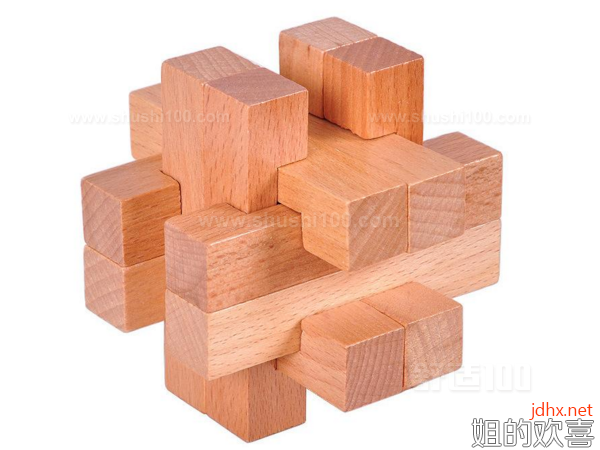

小学6年级《探索宇宙》宇宙PPT课件 鲁班锁的13种类介绍

鲁班锁的13种类介绍