本报记者 罗辑 北京报道

近年来,债券交易监管不断收紧、“代持养券”等行为进一步规范,债券交易灰色地带逐步得到整顿,但2019年迄今仍有多家券商因为债券交易存在的问题遭到处罚。

日前,首创证券因为开展债券自营业务过程中存在对债券交易的管控不足、尚未建立现券交易的交易对手白名单及额度管理制度两大问题,遭证监会开具暂停债券自营业务3个月的罚单。值得注意的是,虽然近来各地方证监局对中介机构罚单频频,但证监会对券商债券自营业务未审慎经营、有效内控相关问题直接查处的情况今年还是首起。

存规避监管、利益输送风险

根据证监会披露信息显示,经查,2019 年下半年,首创证券在开展债券自营业务过程中存在对债券交易的管控不足,在交易员和银行账户信息空白的情况下完成部分债券交易的审批流程,对交易对手方等要素的管理流于形式的问题。同时,首创证券亦尚未建立现券交易的交易对手白名单及额度管理制度。

这两项问题究竟意味着什么?有不愿具名的业内人士提及,过去因债券定价、交易透明度、市场化程度相对较低,存在一定程度的灰色地带,随着2013年的债市核查风暴袭来、曾经的债券市场“明星陨落”以及“萝卜章事件”后债券代持业务风险露出,近年来监管不断收紧。机构对债券交易的内控要求也随之提升,审批流程要求越趋严格。“尤其是在近年‘代持养券’业务相关风险暴露后,监管对相互租借账户、利益输送、内幕交易等行为明令禁止,并对券商、公募机构债券投资交易业务内控也做出了相关规范、要求。”该人士进一步提到。目前作为债券市场参与者,券商债券自营业务内控普遍收紧,不仅对债券投资交易员相关管理要求提高,债券交易纳入系统管理、严控杠杆率、回购交易入表等要求不一而足,券商对债券交易的投资指令审批、债券池、交易对手管理等方面亦做了相应要求。

而首创证券此次被查出的问题,诸如在交易员和银行账户信息空白的情况下完成部分债券交易的审批流程,未建立现券交易的交易对手白名单及额度管理制度,不仅违反了相关规定,“反映出首创证券内部控制等存在缺陷,未能充分有效控制债券交易风险”,证监会在其出具的行政监管措施决定书中如此提及,并进一步指出“部分交易链条与交易目的不明晰,存在为他人规避监管提供便利、发生利益输送或干扰市场秩序的风险”。

实际上,从过去债券交易中出现的违规违法案例中可以看到,对交易要素等进行合规性审查、交易对手白名单及额度管理制度等是规避利益输送等相关风险的重要手段之一。

以近期披露的多起债券从业人员利用丙类户进行职务侵占案件为例,有大型金融机构的债券交易员利用其职务便利,通过指令、告知交易要素等方式,与存在利益关系的丙类户合谋,对相关债券低买高卖(低价从所在机构买进高价卖出或低价买入高价卖给所在机构),赚取本属于该交易员所在机构的利益;或是套以代持,将本机构的债券以现券交易的方式卖给代持机构,再指令这些机构将债券以买入价格加上持有期的资金成本卖给丙类户,丙类户赚取了债券上涨部分价差。此外,多轮代持、规避额度限制也是一种资产“出表”、放大杠杆、做高业绩的灰色操作方式。若债市走熊,则存在诸如“萝卜章”等潜在风险暴露的可能。

有遭遇旗下债券交易员“老鼠仓”的券商固收部总经理曾表示,机构作为买入方,很难确定交易员是和丙类户事先合谋。交易发生之前,交易员会和卖出机构交易员谈定价格,把券种、数量、价格等要素确定,报给领导和风控部门审批。即便作为部门领导,只能看到在每次交易时的直接交易对手的情况,除此之外,每笔债券交易的其他过程和数据看不到。

在上述潜在风险下,证监会决定对首创证券采取暂停债券自营业务3个月(存量自营债券可卖出,不得新增买入,为防范流动性风险而从事的必要债券交易除外)的行政监管措施。同时对首创证券分管固定收益事业部高管兼部门负责人采取谈话的监管措施,并责令首创证券限制该负责人作为公司分管固定收益事业部高管兼部门负责人所享有的领取2019年绩效奖金等基本工资以外的报酬等权利。

完善内控缺陷

暂停债券自营业务3个月对于首创证券将有怎样的影响?就该问题《中国经营报》记者联系首创证券方面,但截至发稿暂未得到回应。

不过,在首创证券公司债券2019年年度报告中就固定收益板块的未来发展战略曾提到,“固定收益业务是公司获得稳定、持续收益的重要保障。公司将进一步巩固固定收益业务的优势,持续增强债券投资、交易、销售能力,同时积极开拓其他业务领域,提高中间业务、国债期货等衍生业务、投资顾问等创新业务的利润比重,优化收入结构,丰富盈利来源。”

事实上,首创证券债券自营业务在2019年发展较快,相较股票自营,公司在年报中用了更大的篇幅披露了当期取得的业务成果。

“2019年,债券市场运行相对平稳,经济政策处在转型的观察期。公司固定收益部门抓住市场发展新机遇,重点发展自营投资、债券交易、量化对冲等业务。公司固定收益业务联动发展,保持了强劲的增长势头,取得的收益率超过同期债券型基金平均收益率和中债总财富指数。”首创证券在其年报中提及,公司自营投资形成了一套可量化的信用债一级半业务定价框架,同时公司增强交易能力,拓展债券借贷客户,踊跃参与外汇交易中心推出的如匿名拍卖高收益债等各种创新性产品,积极拓展撮合业务、代缴款、私募EB转股以及其他现券买卖业务,并取得了较好收益。

数据显示,根据万德公布中债统计的2019年证券公司交易量排行情况,首创证券位列第18名;根据上交所公布的会员交易统计情况,公司位列会员现券交易排行第6名;根据深交所公布的会员交易统计情况,公司位列会员现券交易排行第13名。

在首创证券的年度报告中提及,公司着力加强固定收益业务制度建设,对业务进行事前、事中、事后的全程跟踪,建立风险警示机制,以信息技术系统全流程审批核查为手段,形成覆盖固定收益全业务的内部管控闭环,有序、规范管理交易程序。

据记者多方了解,目前,不少大型券商债券自营(或固收)业务通过第三方软件商提供的相关资产管理系统进行统一管理。有券商就自身的债券自营内控提及,其采用该类系统,完成投资指令审批、债券池管理、交易对手管理、价格偏离度管理等相关流程。同时该券商提及,现券及回购交易由专职交易员进行,债券结算操作由登记结算部进行,交易结算资金划拨由资金运营管理部进行,实现债券自营业务前台、中台、后台相互分离;债券自营业务相关人员按规定在公司网站上进行公示。

#p#分页标题#e#北京长安律师事务所金融证券部副主任陈科律师提到,“随着资本市场深化改革加速,监管层级不断下沉,旨在压实市场参与机构责任,使其能够按照相应法律规范切实审慎经营。尤其是在目前‘六稳、六保’工作落实推进的背景下,债券作为助推经济、实体复苏、发展的重要金融工具,债券市场的平稳健康发展尤为重要。而‘代持养券’等类似行为,存在潜在风险,对于债券市场稳健发展亦存在一些负面影响。在此情况下,回到‘宽信用、强监管’的逻辑上,监管收紧、对机构的内控要求提高将是可以预期的趋势。”

首创证券债券自营具体的内控措施因暂时未得到公司方面的采访回应而暂不可知。不过,“一切风控与合规的问题,都是管理的问题。”一位中投公司的高管曾经如此总结道。

记者注意到,2019年首创证券出现多起领导层人事调整。其中2019年年初,首创证券原董事长醉驾被开除公职。2019年10月15日,首创集团党委常委、副总经理吴礼顺出任首创证券董事长一职。2019年4月,公司原合规总监、总法律顾问、首席风险官周某离任。这一职务的继任者为曾在证监会机构监管部、证券公司风险处置办公室、期货监管部担任相关职务的史某。

在上述处罚下,如何加强内控,加强管理,将成为新任领导当下的重要考题。

-

相关文章

- 招商证券(600999)股东排名:招商证券十大股东查询

- 选股方法之利用证券报纸二次选股法

- 证券从业人员自己能炒股吗 会被监管的吗?

- 证券开户需要什么资料 开户要注意什么

- 首创精神的例子

- 马云新挑战:内控和外斗

- [内控工作方案]环境局关于加强内部控制工作实施方案

- 美林证券

- 证券投资

- 在证券市场选择股票,热门行业的股票有没有长期投资的价值

德迅网 » 首创证券内控“黑洞”

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。

倾听火星“心跳”、飞越最远天体……太空探

倾听火星“心跳”、飞越最远天体……太空探 《星际探索》曝“迷失太空”预告 皮特揭宇

《星际探索》曝“迷失太空”预告 皮特揭宇 新突破!中国科学家发现“巨型”黑洞 理论

新突破!中国科学家发现“巨型”黑洞 理论 加媒:中国月球车玉兔二号在月球发现“神秘

加媒:中国月球车玉兔二号在月球发现“神秘 小学6年级《探索宇宙》宇宙PPT课件

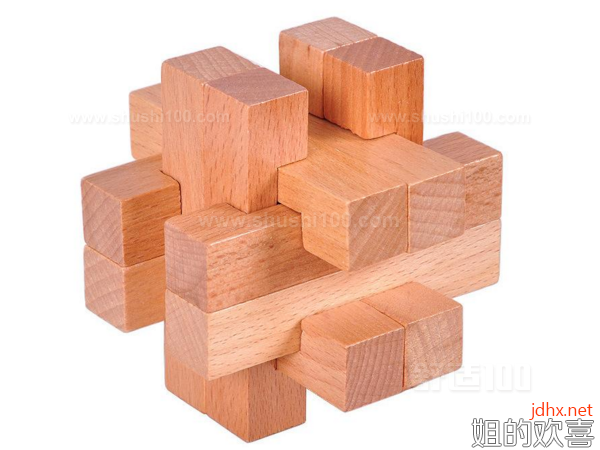

小学6年级《探索宇宙》宇宙PPT课件 鲁班锁的13种类介绍

鲁班锁的13种类介绍