钟伟,男,1969年生,江苏溧阳人。经济学博士学位。北京师范大学金融研究中心主任、中国社会科学院国际金融研究中心研究员、中国经济体制改革研究会研究员。

一、学习经历

2000同济大学管理科学与工程博士后

1999获北京师范大学经济学博士学位

1994获东南大学经济管理学院工程硕士学位

1990获南京大学物理学系理学学士学位

二、社会兼职

长城证券股份有限公司特约经济学家,北京安邦信息集团公司特约经济学家,上海惠普科技投资有限公司特约经济学家,中央电视台《中国财经报道》特约观察员

三、学术背景

专著和合著有《金融资本全球化论纲》(2000年版)《通货膨胀的国际传导和背景》(1999年版)《21世纪初期世界经济新格局研究》(2001年版)等多部。

个人随笔集著作有《感恩之心》《一生之水》两部(2002年版)。

主持或参与国家社会科学规划项目、教育部、国家计委、UNDP,联合国大学等国际合作或省部级以上科研课题10余项。

在《经济研究》《金融研究》《马克思主义研究》《人民日报》等几十种权威报刊发表学术论文200余篇。文章多被大小参考,党建内参等转载。

在《联合早报》等几十种刊物发表经济评论和随笔300余篇,其中关于多篇文章社会反响巨大并引发《经济日报》等的讨论。

四、主要荣誉

荣获2011年“第一财经金融价值榜”年度青年经济学家殊荣。

五、学术领域

在人民币问题和资本市场研究方面的成果较有影响,同时对宏观经济的若干专题也有涉及。

六、钟伟博客

http://zhongwei163blog.blog.163.com/blog/#m=0

七、最新文章

北师大教授钟伟:一二线楼市火热 全国楼市平平

次贷危机之后各个国家的经济增长分化得非常严重,尤其是资源类国家和发展中国家的情况不尽如人意。在量宽和空前低利率之后,全球资产价格尤其是发达国家资产价格都出现膨胀,长期流动性是否已到拐点和资产泡沫是否将破裂尚存巨大争议。

重债富国是否已失去长期流动性拐点?

当我们衡量一个国家的流动性是不是到拐点的时候,也许应当把其中央政府的货币发行和财政负担两个指标结合起来考虑,才能够得出接近现实的中央政府的总债务负担状况。次贷危机之后到现在的量宽和低利率,全球呈现出财政赤字货币化的特点。像日本一些国家的财政部所发行的债券,其买主不再是金融机构和私人部门,而是央行业,日本的商业银行、险资等逐渐从国债一级承销中被挤出。如果我们创造一个新的指标,即把M2/GDP和中央政府债务/GDP这两个指标加总起来,作为中央政府佛家信用负担率来衡量,或许可以更清楚地看到长期流动性是否有拐点。我们可以分成几类国家来考察:例如日本目前的财政负担率和M2/GDP比率,加总起来大约400%,这就意味着日本每个家庭替中央政府承担的信用透支超过100万美元,因此很难想象日本还有流动性拐点的可能性。欧洲的情况和美国的情况略有差异,欧洲国家中央政府的债务负担率比较轻,大约在60-80%之间,但是M2/GDP相对高,大概在160-180%。美国的情况与此相反,美国的M2/GDP可能在70-80%,联邦政府债务/GDP大概在180%。总体来说,欧洲和美国的中央政府货币加财政的负担率大约为250%。你也很难想象这些中央政府信用背书会偿还,它只能是永续债务。

我们把中央政府的广义负债看作货币加财政,可以看到,目前西方国家的财政赤字货币化现象比较严重。考虑到西方国家的财政支出主要是为了覆盖福利支出,具有巨大刚性,所以一些发达国家,尤其是发钞和债务负担比较重的国家如日本,也许已经失去了长期流动性的拐点。我们现在还不太清楚像日本这种国家信用透支比较严重的经济体,财政和货币政策对资产价格最终会造成什么样的结果,但从上述指标来看,发达国家若要在一个增长疲软且通缩没有改善的背景之下达到流动性拐点,不仅难度大,代价更大。

总结一下,次贷危机至今,流动性泛滥和创新稀缺带来了全球性资产泡沫,这种资产泡沫的特点是以国家信用为背书,泡沫能否延续,主要取决于长期流动性是否达到了一个拐点,美联储加息是否意味着拐点的到来?人们对此存在广泛争议。我们的理解是,人们对已身处其中的持续了七年的经济萧条,仍然缺乏清晰的审视,萧条延续的时间可能会更长,美联储加息不同等于全球长期流动性拐点,重债富国现象的蔓延,甚至让我们怀疑,日本等国家也许已永远失去了流动性拐点。中国楼市价格的膨胀,更多地应当看做全球资产价格泡沫的一部分,它折射出人们对中国经济增长L型和长期利率仍将下行的隐含判断。

接下来,本篇让我们看看我国的具体情况。尽管目前媒体和公众对京沪房价关注度很高,但相信很快这种热潮会降温,理由在于这轮楼市上涨,除了作为媒体和民众谈资之外,并没有太多的实际意义,一线城市房价的上涨也和绝大部分城镇家庭几乎无关。此外,一线城市和重点区域楼市的火热,并不能掩盖中国楼市整体表现平平、库存去化压力依然沉重的严峻现实。

中国一线城市房价是否存在泡沫,几乎是毋庸置疑的。以京沪为例,一套可供居住的住宅,最少可能需要花费300万元,假定房价每年温和上升5%,即15万元。而北京城镇职工人均年收入在2016年仍不足6万元,能够达到年薪30万元的从业者在京沪职工中可能占比不会高于20%,那就意味着作为都市白领收入不菲的你,即便每年积攒下收入的50%,也追赶不上哪怕最老破小住宅的房价上涨。因此,大多数高校毕业生得以在京沪幸存甚至置业的主要原因,在于其父母向其子女转移了财富,例如提供首付支持,甚至卖掉中小县城的房子以支撑子女在大城市的财力不足。繁华大城市高房价的背后,是大都市吞噬了中小城市的年轻英才、财富甚至未来。

从房价绝对值来看,全球十大房价最高城市,中国有其五;二十大房价最高城市,中国有其十。从相对水平来看,北京、上海、深圳的房价更要远高于国际城市。IMF全球房价观察报告中指出,2016年上半年全球各大城市房价收入比排名。深圳以38.36位居第1,上海、北京、广州也都名列前茅。如此之多的人口,货币在严格的资本管制下,密集地投放在中国一线以及重点城市的狭窄区域,造成了房价奇观。

近四年中国房地产市场的几个特点

特点一:从2011年1月份以来,西方国家的楼市呈平稳上升,没有出现较大波折,中国则不然。2009-2013年房地产投资增速在22%以上,房价年均上涨接近10%。影子银行系统对期间的楼市发挥了重要作用。2014年2月,中国房地产市场出现了断崖式下跌,2014年房地产投资增速从年初的20%多降到年底的个位数,2015年中国房地产市场基本处在波澜不惊的状态,虽然中国政府在2014年第四季度对房地产政策做出了微调,但与2014年相比,2015年商品房市场回升并不显著,销售面积大约为12.8亿平米,销售金额不到9万亿。中国房地产市场真正开始火爆是在2015年第四季度至2016年上半年,整个楼市摆脱了2014年2月份以来的低迷状态,在一些城市迅速回升。

特点二:2016年以来,中国的房地产市场呈现出冷热极度分化的特点。在比较热的城市,我们可以看到两类现象。一类是深圳、上海、北京等一线城市,其房价上涨并不只是新房价格的上涨,二手房,房租甚至停车位价格也在普遍上涨,并且辐射到了周边地区,如深圳周边、上海的郊县以及京津冀的房价都得到了比较强烈的拉动。总的来说,这些重点城市的新房、旧房、房改房,租金、车位、周边区域的价格整体都呈现出明显的回升。另一类是如成都、西安、长沙、武汉、无锡、常州、石家庄、郑州等城市。这些城市的房地产在过去四年乏善可陈,进入这些城市的开发商的财务状况比较困窘。但在2016年,这些城市房价出现明显回升,但主要是新房涨得比较快,二手房没有明显起色。

特点三:一线城市新房豪宅化和一线城市对中低收入阶层强烈的挤出效应。总体来说,一线城市今年新增住房明显出现豪宅化趋势,一套房屋的起价通常都在1500万以上,这是一般民众望尘莫及的。同时,一线城市中真正可以居住的房屋或二手房,至少都在300万以上。我们假定每年房价只上涨5%,一个人的年收入为30万,即便节约一半拿出来购房,也就勉强能支撑房价的上涨。因此,对于大多数都市白领以及中低收入阶层,这轮房价上对他们产生了非常强烈的挤出效应,使其在大城市生存更为艰难。上述特点也暗示了两点,一是目前支撑重点城市房价上涨的主要因素是高净值人群的焦虑,以及高净值人群的购房热情。二是自身收入并不足以支撑其在大城市生活的年轻群体,其得以生存下来的主因在于父母向其提供经济资助,这意味着财富从父母向子女、从中小城市向大城市的加速集中。

全国楼市整体冰冷、局部火花

尽管北、上、广、深,以及70个大中城市的房价大部分有所回升,但中国有330多个地级市和2800多个县,一线以及部分重点城市的楼市表现不能代表中国房地产的整体,我们还是需要从库存、销售、投资和土地等多方面来看目前中国整体的房地产状况。

从全国库存情况来看,截至2016年8月,中国楼市的去库存并不是特别理想,待售面积仍然有7亿平米,待售面积的减少只有几百万平米。由此我们可以推算,将在建商品房以及待售面积,加上商品房在建面积,扣除在建中已预售的部分,估计商品房库存仍会超过40亿平米。当然,当下也有许多乐观判断认为,中国楼市的去库存已完成大半,这种判断在我们看来十分可疑,因为2015-2016年两年的商品住宅销售确实有所改善,但两年累加最多额外多销售了不超过5个月的库存,加之非住宅和保障房的沉重压力,库存大致应当仍在高位。“三去、一降、一补”中去库存的任务依然艰巨,需要多年的努力才成达成。在一些供求失衡严重的区域,楼市去库存已遥遥无期。

土地市场和房地产投资的情况也并不太乐观。在一些局部区域天价地王频出的同时,全国土地市场依旧冰凉。和2015年同期相比,今年1-8月全国土地出让收益还是呈现负增长,大约是-8%。一线城市小宗地出让形成的零散地王并不能掩盖全国土地出让市场不温不火甚至有所萎缩的现状。一些媒体披露中国2016年土地出让收益金可能同比去年上升20%,将接近5万亿元。从统计局披露的数据来看,似乎反差过大。

从房地产投资状况来看,2014年2月以来,我国房地产投资从过去超过20%的年均增速迅速下降至目前的5-6%,呈现低水平徘徊状态。且今年以来,房地产投资没有明显改观。不仅如此,房地产开发企业的工商注册家数在持续下降,甚至北京在过去3年都已注销了接近900家。

从125家上市房企的财务报表情况来看,上市房企既没有获得投资者的热烈追捧使得股价有明显上升,其在2016年披露的财务报表也不亮丽,财务业绩平均增长约7%。这125家上市房企基本涵盖全国大中城市的房地产开发公司,不是中小开发商所能比的,但他们的财务状况尚且如此。所以,不要让一些重点城市的火爆情况掩盖了全国的整体情况。从今年1-8月房地产销售面积和销售金额的情况来看,相信今年商品房全年销售面积大约也就在13亿-14亿平米之间,相比去年增幅不会超过10%。另外,由于价格的上升,销售金额的增长会稍微多一些,但也是不温不火。至少从数据上来看,可以得出这样的结论,否则我们很难理解为什么土地出让是-8%,房地产投资大约只有不到6%等一系列数据。

从京沪深新房豪宅化的趋势看,绝大多数新住宅起价几乎都在千万元/套以上。对比胡润中国高净值人群的研究,目前中国个人财富超亿元者大约为13万人,超千万者大约为184万人。可见如果没有财富从小城市向大都市的汇聚,那么即便是一线城市中大约1亿多的常住人口,能够承受千万元起步住宅的群体,也是少之又少,这种豪宅化像水泵一样,快速抽干中小城市的财富。

经由二十多个城市的楼市调控措施之后,人们应当清醒地意识到,去库存仍然是中国楼市的大问题。和西方主要大城市房价普涨、中小城市房价冰凉相类似,中国楼市过去3个季度的热潮也会明显退潮。除了京沪等极少城市之外,成都、长沙等这轮房价上涨中也有所表现的二线城市,很快将暴露其楼市供过于求,去化迟缓的本质。中国楼市不太具备全国普涨的可能性。

人物:何小鹏简介

人物:何小鹏简介 人物:孟晚舟简介

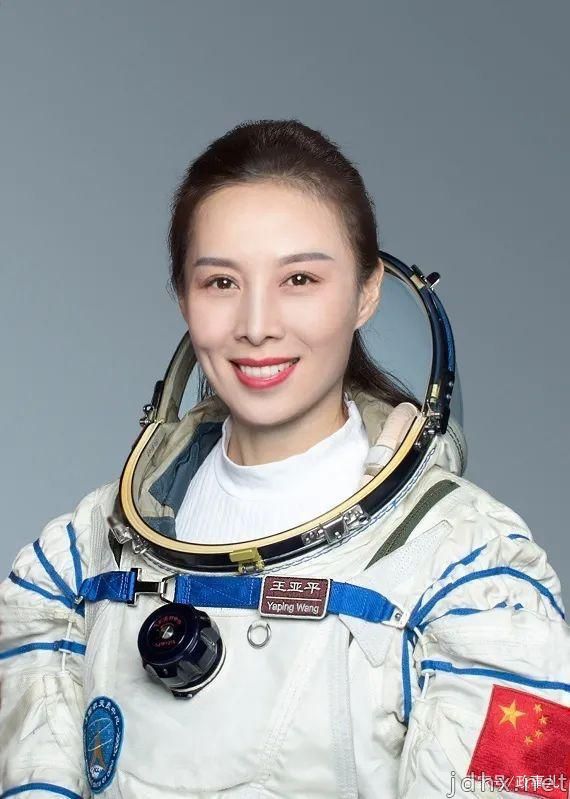

人物:孟晚舟简介 王亚平

王亚平