吴晓灵,女,中国人民银行原副行长、国家外管局原局长。1947年1月生。研究生学历。1984年中国人民银行研究生部毕业。 经济学硕士学位,研究员。2008年3月5日,在第十一届全国人民代表大会第一次会议上,当选为第十一届全国人民代表大会财政经济委员会副主任委员。2011年12月12日,获得第十二届中国经济年度人物。2012年3月,担任清华大学五道口金融学院院长。

一、主要经历

1984年,毕业于中国人民银行研究生部,经济学硕士,研究员;

1985年,任中国人民银行研究所应用理论研究室副主任;

1988年,任《金融时报》社副总编辑;

1991年,任中国人民银行金融体制改革司副司长;

1994年,任政策研究室主任;

1995年,任国家外汇管理局副局长;

1998年,任国家外汇管理局局长;

1998年,任人民银行上海分行行长;

2000年,任中国人民银行副行长、国家外汇管理局局长等职;

2007年12月23日,卸任中国人民银行副行长之职;

2011年12月,获得2011CCTV中国经济年度人物;

2012年3月,任清华大学五道口金融学院院长;

2013年3月5日,任全国人民代表大会财政经济委员会副主任委员;

2015年12月16日,出席了第二届世界互联网大会开幕式担任嘉宾。

二、课题研究

1、1994-1995年 主持世界银行资助的“国有经济债务重组”课题,出版了《银行与企业债务重组问题研究》(中国经济出版社,1995),《中国国有经济债务重组研究报告》(中国金融出版社,1996年)。

2、1992-1994年 参加吴敬琏主持的“中国经济体制改革总体设计”课题组 (国家社科基金、福特基金资助)出版了《建设市场经济的总体构想与 方案设计》(中央编译出版社,1996年)。

三、主要著作

1、《新一轮改革中的中国》吴晓灵等(任统稿人)天津人民出版社1998年

2、《中国的金融深化与金融改革》吴晓灵等(任统稿人)天津人民出版社 1992年

3、《银行信用管理与货币供应》尚明、吴晓灵、罗兰波 中国人民大学出版社1992年(黄达主持国家七五重点课题“货币供求问题研究”成果)

四、学术成果

1、“中国的国际收支与外汇政策”《亚洲金融危机中的中国经济政策分析》 王梦奎主编 外文出版社 1998年

2、“金融管理体制的改革”和“外汇管理体制改革”《中国经济改革与发展报告(1998)-中国经济的“软着路”》上海远东出版社1998年

3、“金融政策”《中国经济政策分析报告(1996-1997)》高尚全主编 山西经济出版社 1997年

4、“从混乱中突破:经济市场化对金融体制的挑战”《中国改革与发展报告(1992-1993)-新的突破与新的挑战》中国财政经济出版社1994年

5、《转向市场经济过程中的中国货币政策》 吴晓灵、谢平 《经济导刊》1993年第4期,获1994年孙冶方经济学奖

6、《用市场法则处理金融违约事件》 吴晓灵 《人民日报》2014年2月20日经济版

7、《规范影子银行 调整金融结构》吴晓灵 《人民日报》2014年7月27日经济版

五、吴晓灵谈债转股

债转股的宏观思维与微观视角

中国企业债务率高于发达国家,从宏观层面讲是中国以银行融资为主的金融体制决定的,因而解决中国企业债务率高的问题根本出路是发展多层次的股本融资渠道,让企业能有效地平衡自我的资本、债务结构。

从微观层面看,降低单个企业的债务率是一个财务结构和公司治理结构的问题。当一个企业债务水平过高陷入经营困境时会形成不良债权,如何处置不良债权、是否需要将不良债权转化为股权应是债权人利益最大化考量后的结果。

债权人将债权转化为股权或者是为了优化企业的股权结构改善企业经营,以减缓当期的利息收入换取未来企业价值提升的结果,或者是为了获取企业重组中的更大话语权,最大限度地减少财务损失。债转股无论是哪种情况,对于被处置企业而言都不是免费的午餐,都是以出让控制权为代价换取重生或平稳的市场退出。

上个世纪末亚洲金融危机后中国政府为了处置巨额的银行不良资产和某些国有企业全负债经营的问题曾成立了四大资产管理公司剥离了银行的不良债权和对一些企业实行了债转股。这些措施迅速改善了国有银行和国有企业的经营状况,但也让财政担负了相应的债务和相当的损失。由于当时的债务重组是在国有企业与国有银行之间进行,最终都体现为财政的损失,因而银行对于债转股的企业,一是不参与经营管理,二是银行股权退出时没有按企业市价转换。因而留下了债转股是减轻债务负担的印象,是一个不需回报的“免费午餐”,这是对债权人利益的巨大损害,也是对市场规则的一种破坏。

目前中国主要的银行都已是上市公司,银行不仅要对国有股东负责,更要对资本市场的中外股东负责,所有重大事项要对外披露,因而当前的债转股如果涉及到银行债务必须用市场化的方式处置,坚持公平交易的原则。

用市场化方式实现银行债转股

间接金融为主的金融体制决定了中国债转股的主体是银行债权问题。

亚洲金融危机之前中国政府财力有限,资本市场刚刚起步,因而出现了许多无本经营、全负债运行的国有企业,这些企业成为银行债转股的主要对象。四大资产管理公司共接收银行不良资产13939亿元,资金来源为资产管理公司向对口商业银行发行的金融债券8200亿元(财政提供担保)和央行再贷款5739亿元。其中,国务院批准原国家经贸委推荐规模内债转股企业580户、债转股金额4050亿元。

当前国有企业规模和实力有了极大的增长。截至2014年末,全国国有及国有控股企业(不含金融类企业)共有15.5万户,资产总额102.1万亿元,净资产35.6万亿元,其中国资委监管的中央企业资产总额38.7万亿元,净资产14.3万亿元。国有企业改革已进一步深化,对于有市场发展前景只是短期有流动性问题或因为行业周期暂时陷于困境的企业,如果有国家需要控制的,可以通过国有企业经营公司进行资本配置,不需要国家采取负债措施为这些企业注资。对于国家不需要控制的企业完全可以通过在债权银行的主导下利用社会资金进行债转股。目前中国市场最大的问题是大量资本缺乏有效的投资标的,如果由银行通过其投资的资产管理公司设立股权投资基金,对标的企业进行股权投资同时归还银行贷款,一能缓解企业的当期财务负担;二能由银行和投资基金对标的企业的治理结构、经营管理进行优化,产能进行整合,从而提升企业的发展能力和市场价值。

让银行通过股权基金的方式实行债转股可以减少债转股的道德风险,企业知道进入债转股程序首先放弃的是经营权和重组主导权,就不会形成争当债转股企业的局面。

在债转股工作中规范金融业综合经营

同一金融机构以不同方式介入银行、证券、保险、证券基金信托等业务已成为现实,但以中国目前的金融法治环境应实行法人分业、集团综合的综合经营模式。

(一)规范商业银行行为

让银行对有问题贷款的企业实行债转股没有法律障碍。《商业银行法》不允许银行投资非金融企业和不允许持有非自用不动产,但并不禁止银行被动地持有非金融企业股权,《商业银行资本管理办法》对被动持有股权有资本占用的规定,银行被动持有的股权,两年内风险权重为400%,两年后是1250%,商业银行可以自主权衡资本的占用布局和资产风险权重的取舍。

如果银行想对非金融企业长期持股降低企业债务率,应通过设立独立的投资机构运作。独立法人的投资公司会消耗银行过多的资本,对银行来讲是不经济的,因而更好的办法是由银行设立资产管理公司,发起设立股权投资基金,运用社会资金完成对非金融企业的股权投资。

银行设立独立法人的投资公司或资产管理公司有法律上的障碍,《商业银行法》规定除国务院另有规定外商业银行不得投资非银行金融机构。短期可以通过国务院授权方式解决这一问题,长期应加快立法。《商业银行法》修法已进入人大常委会五年修法计划。清华大学国家金融研究院已用一年多的时间集业界学界之力起草了《商业银行法》修法建议稿——《银行业法》,草案对银行投资非银行金融机构、持牌经营证券、信托、保险作了规范。此草案以人大代表的名义向全国人大提出建议,希望国务院修法时参照。我们应加快《商业银行法》修法进程,从法律上确立银行通过集团公司方法进行综合经营的模式。

(二)规范资产管理公司行为

对于现有的四大资产管理公司和十五家地方资产管理公司介入企业债转股业务,也应秉承市场化的原则。如果资产管理公司直接持有企业股权,应占用他们的资本金。如果资产管理公司的资本金不足以满足持股的需要,他们也可以发起股权投资基金,以更好地发挥其业务专长。在财政资金日趋紧张的情势下,财政不宜再用国家信用为政府资产管理公司融资,撬动社会资金参与债转股业务是金融机构的功能所在。

为了更好地用市场机制处置银行不良资产,国家应放开打包处置银行不良资产仅限于政府资产管理公司的限制,市场主体多了才能让银行与不良资产买方处于平等交易的地位,充分挖掘不良资产的价值。至于担心打包出售不良资产的道德风险问题,只有采取公开、透明的办法用阳光政策加以解决。在利益面前政府出资的资产管理公司也不能保证洁身自好,也需要阳光化的市场约束。

结束语

债转股是市场化、法制化去杠杆的工具之一,但一定要切实贯彻市场化原则,即充分尊重债权人、投资人(股东)的自主意愿,切忌拉郎配和指标分配。用好了这一市场工具可以换来一个健康的发展机制,优化中国的经济结构,用不好会成为逃废债的盛宴,寻租设租的新工具!

人物:何小鹏简介

人物:何小鹏简介 人物:孟晚舟简介

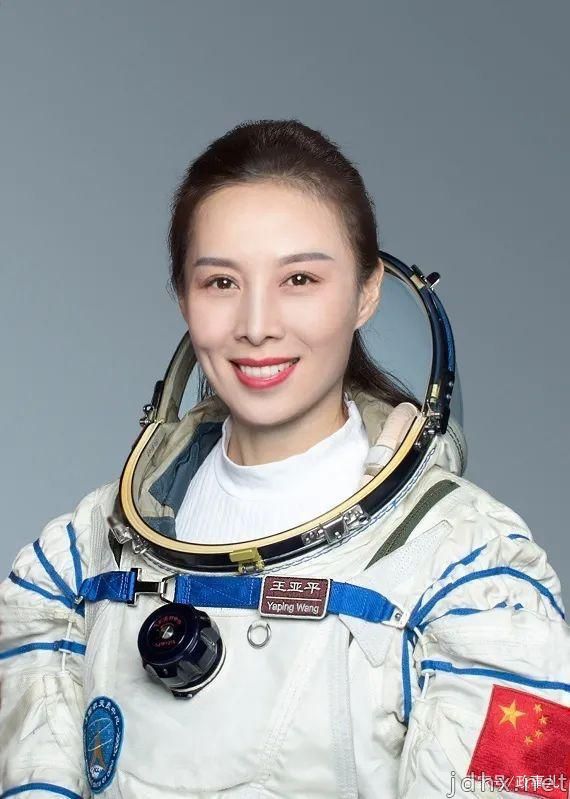

人物:孟晚舟简介 王亚平

王亚平