近年,在私募股权市场的蓬勃发展下,私募股权转售让投资基金(S基金,也称PE二手基金)逐渐引起人们的重视。

事实上,在海外市场,S基金已经成为海外PE市场退出的主要方式之一,甚至超过了IPO,这跟国内目前仍然以IPO退出为主的结构大不相同。在前期投出大量项目,但当前退出渠道仍不算特别通畅的状况下,去年开始,越来越多的PE机构将目光放在了S基金身上。

寒冬下S基金价值凸显▲▲▲

“去年,全国所有创投机构投资的项目数量超过1万个,但A股上市才105家,加上去香港、美国的不超过200家,如果大家寻求IPO退出的话,基本不太可能,几率不到1%。”深创投董事长倪泽望在第13届中国投资年会·年度峰会上直言,自己对整个VC/PE市场前景并不乐观。

他认为,在国内目前IPO和并购退出并不顺畅的情况下,许多投资人的钱大概率是收不回来的,整个行业让人忧心忡忡。即便是科创板的推出,让更多中国企业有望上市实现退出,但是他表示,再多的上市都无法覆盖投资的天量。

在这种情况下,S基金的出现变得“非常自然”。倪泽望介绍说,在国外,PE一级市场的退出,除了IPO和并购外,还有PE二级市场接盘。“最近,深创投设立了一个二级基金,对于没有清盘、想停盘的可以接手,对于二级、三级出不了钱的,可以参与进去。我想这个市场是很大的,指望哪一家机构去做远远不够,包括深创投自己也有强烈的退出需求,这是一个很好的市场机会。”倪泽望说。

尤其在被誉为“至暗时刻”的2018年,S基金更是被诸多GP视为“救世主”的存在,成为市场的新宠儿。“2018年是国内去杠杆的大年,在市况萧条和预期悲观的情况下,发展历史不足10年的中国S基金,正在成为市场上新的宠儿,为PE市场提供流动性。“歌斐资产合伙人饶智说。

事实上,从全球范围来看,自金融危机以来,全球的S基金交易量都在保持上升,最近三年交易金额超过110亿美元,2017年达到470亿美元的顶峰。但在中国,S基金只有几百亿人民币的市场。

饶智介绍说,海外的S基金同时包括了房地产、VC等多个资产类别和参与者。在交易类型上,从简单的买卖份额,到复杂的结构化涉及,GP主导了整个交易。在投资策略的地位上,S基金实际上是母基金投资策略的一个有机组成部分。S基金和首次投资(Primary)、直投(Direct Investment)共同组成了母基金的“PSD”策略。

但在国内,目前主要的参与者以中金、歌斐、国开和深创投等母基金为主,市场尚处于早期培育阶段。

“在去年市况比较悲观的情况下,中国的S基金折扣率高于海外市场。普遍来看,去年能够拿到6-7折的资产非常多,甚至有标的更极端,基金份额按照公允价值打到了3-4折。”饶智直言,目前国内S基金交易主要集中于基金的份额转售让,卖方主要出于提高流动性的目的来出售份额。交易过程中信息不对称、尽调、估值、中介机构服务缺乏这些难题,制约着行业的蓬勃发展。

S基金面临的挑战与机遇▲▲▲

但对于处在早期阶段的国内S基金,面临的挑战也可谓重重。

饶智表示,S基金面临的首要问题就是信息不对称,这主要是由于尽职调查难度较高。一方面,GP不愿意将自己的投资组合和投资策略完全公布。另一方面,即使GP配合,如果一个S基金交易包含了三五十个项目,如何在短时间内作出有效判断也是很不容易的。

而信息不对称进一步带来一个问题——估值难。每个项目都要估算净资产和现金流,还要判断整个S基金的IRR,这些都相当不容易。同时,S基金的交易结构正在变得复杂,不只是转让份额,也让估值变得困难。

最后,S基金整个生态系统发展度不高。中介服务机构尽管不错,但是对S基金市场真正的投入度仍然有限,在S基金市场蓬勃发展的同时,希望中介机构也能提升自己的服务专业度。

尽管有这几个挑战,饶智认为,S基金的机遇仍然不小。首先是资管新规的出台,对政府引导基金和一些基金的后续出资产生了负面影响,一些基金不得不转让部分项目,这是政策原因造成的特殊交易机会。同时,2008年到2011年期间募集的基金,差不多到了该退出的时候,这也是一个投资机遇。

宜信财富私募股权母基金合伙人李默丹认为,过去几年,人民币资产井喷,在投资了大量资金后,大家对S基金这个市场感受比较热。“我有直观的感受,跟GP交流,每次提到S基金的时候,大家都会眼前一亮。”李默丹认为,S基金尤其是固定的基金份额交易场景上,母基金拥有独特优势。“这个最大的优势是我们对基金的覆盖足够多,以过往的数据库和交流经验,能够识别出最好的二手份额的资产。”

在他看来,母基金从事二手份额,对于行业的意义在于重构行业的生态。这当中最重要的一个逻辑是从业者在重新审视这个市场。从一手来看,投资周期过去以后,必定会面临管理期和投资期不同的挑战,这时候很多GP和底层资产都有退出的机会。

事实上,在行业往下走,寒冬没有过去的当下,行业内的资金还不充裕,刚刚募集的基金都有这样的问题,资金无法到位。这种情况下,找S基金是好的补充。另外,投资期过去了,手里的子弹用完了,但是项目管理的周期特别困难,怎样把每个项目做到扎扎实实地退出,其实S基金也能扮演很重要的角色。

“未来有非常优秀的自我造血能力的优秀资产,理应给他们最长的存活以及去努力的周期。对这类资产来说,S基金是一个非常重要的继续支撑他们发展的来源。”李默丹说。

如何做:数据积累及项目判断▲▲▲

对于S基金来说,饶智表示,有两个关键节点:第一个是选品,底层资产的信息披露和获取很关键。第二是估值定价,积累的丰富数据对估值最为重要。

做S基金,如果没有数据沉淀和积累,只是拿到单一的资产包,是无法做出有效判断的。从这一点看,母基金做这个事情有得天独厚的优势。

歌斐的多元母基金对市场中众多GP做了长时间的投资,直接投资的基金超过200个,间接投资的企业4800家,因而积累了一个丰富的数据库。有了首次投资作为基础,在此基础上,歌斐能够充分发挥S基金和直投的优势,为转型奠定基础。

同时,歌斐资产作为基金业协会成员,参与汇编了《中国基金估值标准》,为公司内部评估各个基金提供了更加准确的方法论。有了估值方法的指导,歌斐的数据更加能够充分发挥其作用。

除了丰富的数据和方法论外,歌斐也积累了不少实操经验。机构投资调换仓位和上市公司股权质押堡垒,为这个市场提供了越来越多的机会,随着市场情况的变化,歌斐一直不断迭代自己的策略。在过去5年,歌斐累计投资50多亿,在项目估值、谈判交易中积累了一些经验,这是歌斐不断做得更好的基础。

李默丹也表示,在做S基金交易的时候,比较困扰的事情是资产的参差不齐。在这种情况下,资产的分类以及根据未来资产不同的表现做不同的估值是最重要的。

他判断,未来是人民币S基金井喷的几年,这当中交易场景非常丰富。未来两年,李默丹预测S基金的供给会跟上来,作为金融资产而言,资金最终的供给端能够意识到S基金的优势。

#p#分页标题#e#尤其是未来一到两年,李默丹认为,整个市场供需的火热程度会上一个新台阶。宜信投资了200多支基金,跟很多GP都有交易机会。从阶段的角度来看,宜信偏向于成长期的资产,以及成熟期的资产。但这不意味着宜信对前期的资产不感兴趣,不过交易的执行是有时间成本的,而且往往每个二手份额的交易,时间特别着急,所以资产类型一定能够搭配。

他指出,在做资产交易的时候,当前的时点下,宜信在做二手交易的时候是有偏好的。首先白马管理人过往管理基金时间长,拥有的存量资产更多,存在二手交易的需求更丰富一些。他们也更需要所交易的二手份额的资产未来有一个GP去存续管理。“我们把一笔新的资金交到GP的手上,希望GP拿到以后,能够把所有的资产包做管理,做Case By Case基金的退出,这对我们来说是很重要的逻辑。”李默丹说,从母基金的角度说,他们不会把资产包拿过来做陆续的退出,当中仍然需要GP扮演重要的角色。

“总之,我想更重要的是还是对市场要有足够的信心。寒冬这一话题大家在过去一年谈得够多了,那么二手份额基金的出现,给到大家一道新的曙光。”李默丹相信,未来无论是从基金份额的持续发展,还是底层项目的持续发展来看,二手份额基金都会扮演很重要的角色。

-

相关文章

- 4年没交维修基金的后果

- 二手房被原房主索要维修基金合理吗

- 房屋5年后漏水找谁处理

- 二手房维修基金纠纷卖家可以向买家索要吗

- 120平方交多少维修基金

- 维修基金交晚了罚款吗

- 小区车位需要交维修基金吗

- 震荡牛市中怎样投资基金?

- 投资基金方案有哪些?“懒人方案

- 基金经理是如何选出牛股的?

德迅网 » S基金成市场新宠儿!IPO退出几率不到1%,VC/PE寻求退出新渠道

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。

烟草大王诸时健的故事 红塔集团董事长诸时

烟草大王诸时健的故事 红塔集团董事长诸时 印度喜马拉雅/Himalaya品牌代理招

印度喜马拉雅/Himalaya品牌代理招 himalaya怎么做代理分销?印度喜马

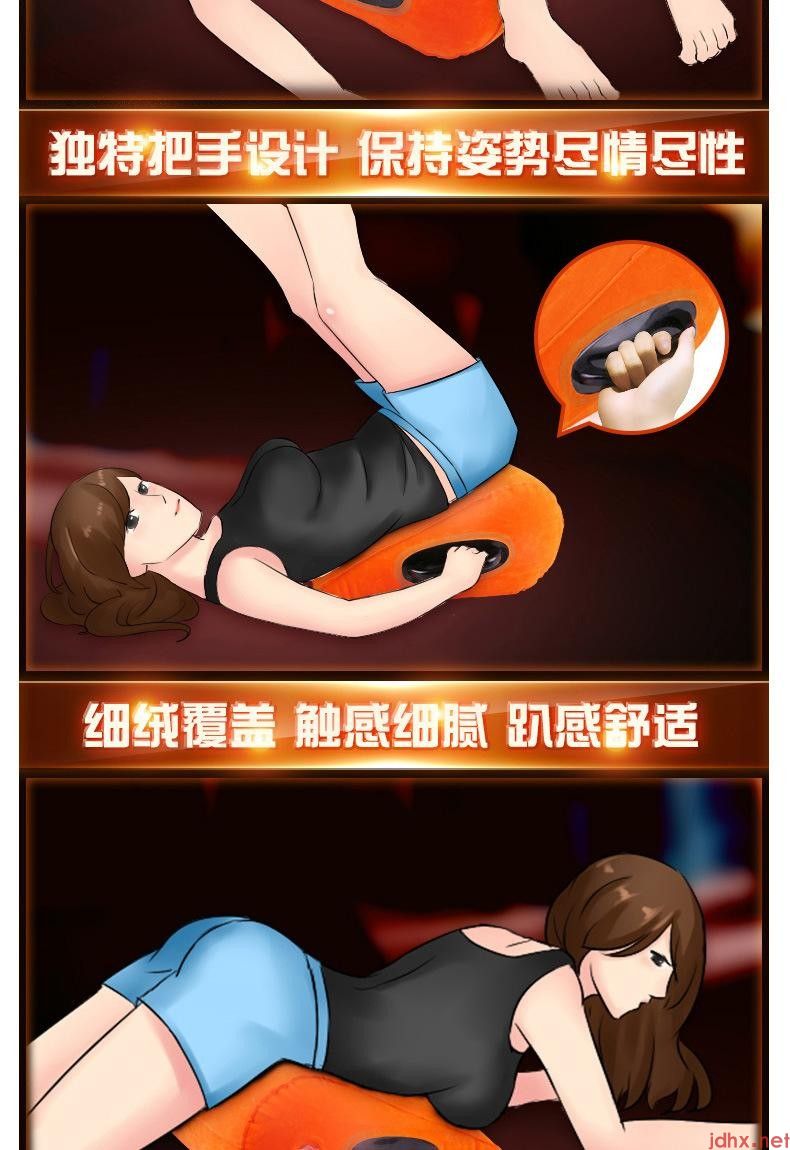

himalaya怎么做代理分销?印度喜马 成人用品——可长久做的暴利赚钱项目

成人用品——可长久做的暴利赚钱项目 视频号是什么?三个视频号营销的重要手段

视频号是什么?三个视频号营销的重要手段 大学生创业者余徐华

大学生创业者余徐华 0成本跨境电商创业!七洲客全球购喜马拉雅

0成本跨境电商创业!七洲客全球购喜马拉雅