人民币表面跌停实际仍升值

人民币表面跌停实际仍升值

人民币升值预期或将逆转

人民币兑美元即期汇率连续4个交易日跌停,且日内交投持续在中间价下方运行,令看“涨”的投资人隐约感受到升值“拐点”的来临。

中国外汇交易中心数据显示,人民币兑美元即期收盘价昨日(12月5日)报6.3641,此前一度下跌0.5%至6.3666,连续4个交易日触及区间下限。

自2010年6月19日央行重启汇改以来,人民币兑美元在200多个交易日中,中间价有147个交易日走升,92个交易日走降,升值幅度约7%,单边升值趋势“深入人心”。

短期资本流出只是暂时的,中国经济持续增长对跨境资本仍有巨大吸引力。如果人民币自由兑换的时间点提前,随着人民币成为重要货币,未来几年将维持兑美元循序渐进的升值趋势。

近期美元整体市场预期向好,部分银行担忧美金头寸不足,选择及早购汇降低成本,导致人民币开盘后几乎跌停。再加上市场对中国经济硬着陆的担忧,人民币升值的预期减弱,而央行将中间价仍然定在较高位,抑制人民币走贬预期,导致即期汇价连续处于跌停交易区间。

统计数据显示,10月份中国外汇占款负增长248.92亿元,为近4年首次负增长。彭博汇编的数据显示,中国外汇储备9月份减少608亿美元至3.2万亿美元,为2010年5月以来首次下滑,暗示资本外流。

香港金管局上周公布数据显示,10月香港人民币存款跌0.6%至6185亿元人民币,为两年来首次下降,相比之下,10月份香港整体外币存款上升1.4%。

与此同时,当月跨境贸易结算的人民币汇款总额为1615亿元人民币,9月则为1906亿元,为今年2月以来首次下降。

未来资产证券驻香港分析师昨发布报告称,NDF、外汇占款下降等数据显示,人民币升值趋势可能停止或逆转。

在美元走强、跨市场套利交易盛行、贸易顺差持续下降等因素共振下,人民币贬值迹象在更为市场化的离岸市场表现得越发显著。

在香港离岸人民币 (CNH)市场,昨日亚市早盘,人民币兑美元基本持平于6.3838。12月期人民币兑美元无本金交割远汇下跌0.04%至6.3840元,较上海市场即期汇率折让0.4%,暗示未来12个月人民币将贬值。

知名对冲基金经理张敏杰认为,刚刚公布的PMI数据疲弱,暗示中国目前可能暂停人民币升值,为经济增长留下空间。

多家券商近期在A股流动性报告中,开始将人民币贬值纳入风险因素。平安证券(微博)宏观策略分析师邵青认为,近期人民币升值的一致预期开始受到挑战,单边升值趋势被打破,或将长期影响市场。未来资产证券分析师指出,人民币可能贬值的预期将导致投资流出中国地产市场,楼市“严冬”提前到来。

统计数据显示,除了人民币以外,9月以来,离岸市场其他亚洲货币兑美元均出现不同程度的贬值,暗示资本流出迹象并非中国独有。

这是否预示1997年外资集体看空亚洲的情况将再次上演?星展银行财资市场部大中华区投资顾问主管王良亨接受 《每日经济新闻》记者采访时表示,资本流出只是暂时的,亚洲经济持续增长对跨境资本仍有巨大吸引力。

不排除9月份欧债危机恶化,欧美对冲基金出现亏损,面对海外投资者涌现的赎回需求,不得不变卖亚洲资产,从高盛减持工行、美银减持建行也可见一斑。这种现象在2010年末也曾出现,但此后大笔资金又流入亚洲。人民币国际化的进程就像开车一样,有时较快,有时较慢,有时停在红灯前,但不会突然倒后,未来人民币升值的幅度会较小,但不表示会有贬值的空间。

对于连续多日的人民币对美元贬值,尽管中国人民银行设立较高的中间价以扭转市场对人民币贬值的预期,但据昨天(12月5日)中国外汇中心数据,在询价市场上美元对人民币仍上涨,并在盘中触及涨停,报6.3666,较当日中间价6.3349涨千分之五。值得注意的是,这已经是连续第4个交易日触及日波动区间上限。 市场预期未来一年人民币的升值幅度可能不会再如去年及今年这般犀利。但形成“跌停”的更主要原因是中国人民银行设的人民币中间价较高,因此很容易触及相关的波动区域限制。

事实上,人民币市场的上述走势令不少市场人士颇为费解:一直被看好的人民币,它的这种贬值为何形成?其次,过往一直是人民币离岸价高于在岸价,但进入下半年以来,两个市场的情况频频出现逆转,这反映了什么? 美国近期就业率下降,显示经济复苏平稳,引发外资撤离中国市场。

睿智金融资产管理有限公司执行董事、基金经理张承良博士认为,近期的人民币贬值并不代表人民币升值趋势完全逆转。他一直认为,中国的经济增长,数十年来的财富增加以及科技水平的提升,反映在实际的人民币汇率方面应该要比当前更高一些。 如果央行完全放开人民币,相信人民币升值幅度比现在要高。 中国的人民币离岸市场与在岸市场参与主体不同,而且力量非常不平衡,因此没有哪个教科书会告诉你如何去预期这种情况。这种情况会持续相当长的时间,但最终肯定会融合。

在香港从事全球宏观对冲基金管理的桑尼表示,近期两大突发因素导致人民币“突然贬值”:一是央行突然下调存款准备金率(RRR),二是中国的PMI意外地跌至50以下,而且幅度较大。 中国一直不愿用利率工具,而是用RRR。现在RRR突降,导致市场预期中国进入新的“降息”周期;此外,PMI跌破了50,跌势过猛,“我们认为这正是央行需要减RRR的原因”。

事实上,RRR提升之后,市场上的实际利率,如民间贷款利率已经大幅飙升。近期一些内地银行间的拆借利率大幅上扬。正常情况下,银行拆息上升反映的是利率上扬趋势,会吸引外资入场,但现在一方面是拆息上升,另一方面却是外资流出。 对外资来说,可能换成人民币利率会高,但可能同时贬值的幅度也更高,所以他们宁可出走,所以市场利率进一步往上飙。

从市场角度来看,在香港,对冲基金基本以美元为本币计价单位,近期美国的形势好转让不少基金再次偏好美元。另一方面,人民币已经升了相当长的一段时间,而上述两个因素令外界预期未来几个月人民币可能不会再升得太快,因此投机者需要先行获利。

但外资还不到大规模撤离中国市场的阶段。因为现阶段还不能明确经济趋势,只有当经济数据逼着中国央行进行真正的利率转向,同时经济数据确认恶化(如PMI继续下行)时,投资者才有可能预期人民币未来一年都没有转向可能,届时有可能产生大规模撤离。

桑尼猜测,中国政府不会让人民币再软,因为GDP增长不能牺牲。所以人民币还是要保持在上升通道,在它可控范围内。他们很明白,一旦货币贬值过多,市场会失控,到时不是你想拉升就能升得起来的。

市民不用着急购汇

近期,人民币兑美元即期汇率出现了连续跌停的现象,一些企业和市民担心人民币贬值,纷纷到银行购汇。专家表示,人民币跌停只是相对于中间价而言的,事实上,人民币兑美元的汇率仍有所走高,而且人民币贬值的可能性也不大,市民没有必要提前购汇。

人民币兑美元中间价继续上升

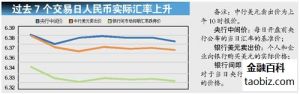

近日,受香港和内地两地人民币兑美元价格存在价差带动,进口企业纷纷赴内地购汇,导致内地美元供不应求,现货市场人民币兑美元连续跌停。昨日,人民币兑美元中间价为6.3319,较周三上升了23个基点。但银行间市场早盘即期汇价再度触及0.5%的跌停位置,这是汇价连续7个交易日盘中触及跌停。

人民币连续跌停给未来有用汇需求的企业和居民带来了很大的压力。昨日,有小孩在美国上学的谢女士打电话向本报记者咨询,未来人民币是否会贬值,是不是要趁早购买一些美元。

事实上,人民币连续跌停,是相对于中间价而言的,由于央行规定,人民币兑美元即期汇率日波幅不能超过中间价的上下0.5%,因此只要即期汇率达到中间价下方的0.5%,即出现了跌停现象。

不过,由于中间价仍在上升,即使出现连续跌停的现象,人民币兑美元的实际汇率也是上升的。以最近两日为例,前日,人民币兑美元中间价为6.3342,当日触及的跌停价格为6.3659;昨日,人民币兑美元中间价涨至6.3319,当日的跌停价格为6.3636,实际上比前日的跌停价上升了23个基点。

如果看看过去7天的情况,这种表面跌停但实际升值的现象更加明显。自上周三开始,银行间即期交易市场人民币便天天触及跌停价格,但人民币兑美元中间价却由6.3482升值为6.3319,实际升值了163个基点。

后市预期:贬值可能性不大

目前大部分机构和经济学家预期,虽然明年人民币双边波动会加大,不排除阶段性贬值的可能,但全年仍有望升值2%~3%,至于贬值则几乎没有可能。央行货币政策委员会委员李稻葵也表示,当前人民币汇率已接近均衡点。

目前,我国对外贸易尤其是对美贸易仍处于顺差状态,10月,我国对外贸易顺差为170.33亿美元。

在这种情况下,明年人民币贬值的可能性很小。

理财建议

提前购汇不划算

昨天买1万美元比上周少掏159元

在明年人民币贬值可能性较小,甚至可能继续升值2%~3%的情况下,有用汇需求的企业和市民,完全没有必要提前入市抢购美元。

从银行的购汇价格变化也可以看出,人民币汇率仍在上涨,提前购汇并不划算。以中行挂牌价为例,上周三下午4时35分,中行的美元卖出价为6.3914,昨日下午同一时间,中行的美元卖出价为6.3755。如果同样购入1万美元,则昨日要比上周三便宜159元。

刘霆龙12.10黄金走势空头能否延续

刘霆龙12.10黄金走势空头能否延续 元宇宙到底是什么?这十点看完就明白了

元宇宙到底是什么?这十点看完就明白了 蚂蚁链“粉丝粒”,这会是全球最大NFT交

蚂蚁链“粉丝粒”,这会是全球最大NFT交 宁德时代股民年后户均亏损超百万

宁德时代股民年后户均亏损超百万 如何成为一名顶尖投资人?五点拿走不谢

如何成为一名顶尖投资人?五点拿走不谢