近日,同济堂(600090)(600090.SH)宣布收购关联方2018年买来的资产,关联方轻松赚取5800万元的真金白银,成为抽血上市公司的二道贩子。对于上市公司而言,这笔收购不仅溢价高,而且还存在应收账款高企、没有现金流入、高负债等问题,资产质量堪忧。

除了收购以外,同济堂还以预付等方式将大笔资金支付给神秘对象,财务上表现为预付账款和其他应收款高企。此外,公司大量现金沉淀在应收账款以及用于回购,如此做法的背后是控股股东已经将所持全部股份给质押出去了,同时还要完成三年对赌期的业绩承诺,这样做的本质就是用上市公司的资金来服务于大股东的需要。

同济堂从事药品、医疗器械及健康相关产品批发及零售配送,通过从上游供应商采购商品,依托自身三级物流配送网络,经过公司的验收、存储、分拣、物流配送等环节,批发配送给下游的药品和医疗器械经营企业、医疗机构、药店或通过零售直接销售给消费者,其盈利模式主要来源于购销差价、上游供应商返利。

高溢价收购

2019年12月11日,同济堂发布公告称,公司拟以现金2.7亿元的价格收购武汉清华卓健医疗投资管理有限公司(下称“清华卓健”)持有的四川贝尔康医药有限公司(下称“四川贝尔康”)60%股权。

清华卓健全资股东李静为上市公司副董事长李青直系亲属,本次交易构成关联交易。收购公告披露,清华卓健所持有的60%股权是于2018年4月以现金2.12亿元价格收购而来。前后仅仅1年半时间,关联方轻松赚取了5800万元的真金白银。

资料显示,张美华和李青系夫妻关系,两人是上市公司的实控人。李青1965年11月出生,2003年加盟老同济堂药房,先后任行政副总、总督导、医院事业部总经理、市场事业部总经理;2016年6月15日起担任同济堂第八届董事会董事、副董事长兼总经理。

四川贝尔康是一家从事药品批发、零售连锁经营及医院临床的医药企业,成立于2006年,总部位于四川成都。这与上市公司同济堂的主营业务完全相一致,上市公司2018年全年收入108.42亿元,其中医药批发业务、医药零售配送、非医药产品销售的收入分别为93.07亿元、13.18亿元、1.78亿元。

既然标的资产与上市公司主业完全一致,为什么不由同济堂在2018年直接出面收购?为什么要让关联方赚取无风险差价呢?

根据评估报告,四川贝尔康2018年收入和净利润分别为14.37亿元、3762万元,2019年一季度收入和净利润分别为4.15亿元、821万元。截至2019年一季度末,四川贝尔康总资产和净资产分别为9.71亿元、6306万元。

在此次收购中,四川贝尔康100%股权估值为4.5亿元,收购PB为7.14倍,价格不菲。

对此,收购公告解释称,因为四川贝尔康经营状况可观,盈利迅速增长,是具备一定规模和区域竞争力的现代医药流通企业,拥有四川省全省范围内的医疗机构市场和配送能力。

这个解释有一定合理性,从收购PE来看,按照2018年净利润计算在12倍左右,处于合理范围内。但是,四川贝尔康的净利润就是“镜中花、水中月”,根本没有真金白银流入,2018年和2019年一季度经营现金流净额分别为-2.03亿元、-1872万元。

更值得关注的是,四川贝尔康目前的资产负债率已经高达93.5%。

因此,结合现金流及负债率情况,再来看这笔收购交易价格的话,就显得颇不划算了。

蹊跷的预付款

截至2019年三季度末,同济堂有其他应收款6.8亿元,占总资产的比例为7.07%。

单从绝对金额来看,同济堂其他应收款居然比规模更大的同行还要高出来不少。比如,国药股份(600511)(600511.SH)和国药一致(000028)(000028.SZ)2018年收入分别为387.4亿元、431.22亿元,而这两者2019年三季度末的其他应收款分别只有3.32亿元、5.22亿元。

根据2019年中报,同济堂其他应收款前五大对象均是因向医院缴纳保证金所形成,总金额合计3.93亿元,其中,3年以上2.23亿元、2-3年7000万元、1-2年1亿元。

所谓的医院保证金是医疗机构在遴选药品配送企业时收取的质量保证金,以保证药品质量、药品供应和药企的销售行为合规。

反观同行,国药股份在2019年中报也详细披露了其他应收款前五大对象情况,其中只有一笔是因为缴纳医院保证金所形成,这笔保证金缴纳对象是中国人民解放军总医院,金额为500万元,账龄在1年以内。

国药一致2019年中报其他应收款前五大对象中也是只有一家是因为“物流延伸服务项目保证金”形成,这笔保证金缴给了南方医科大学中西医结合医院,金额为3008万元,账龄在2年以内。

相比国药股份和国药一致,同济堂规模要小得多,但为何医院保证金的金额以及账龄却远超前两者呢?

资讯显示,国药一致和国药股份2018年营业周期分别为109天、119天,就连同济堂本身的营业周期也不过120天。而同济堂向医院缴纳保证金的账龄最高却已经超过了3年,这又是否正常呢?再者,同济堂在财报中并未披露这些医院的具体名称,这些钱究竟给了谁?

除了其他应收款以外,同济堂账面上预付款金额也不小,截至2019年三季度末有6.51亿元,占总资产的比例为6.77%。

根据2019年中报,同济堂预付款前五大对象分别是湖北顶新药品有限公司、湖北祥林医药有限公司、湖北长江丰医药有限公司、山东万吉药业有限公司、中健之康供应链服务有限责任公司,金额分别为4468万元、3849万元、3257万元、1261万元、813万元。

其中,湖北顶新药品有限公司比较值得关注。

这家公司并没有正式官网,《证券市场周刊》记者是在第三方网站“绿盾企业征信系统”才找到了相关介绍:湖北顶新药品有限公司主要从事中成药、化学药制剂、抗生素、生化药品、抗肿瘤、保健食品和医疗器械等产品的批发,销售网络遍布全国,在湖北地区具有较为完善的销售网络、多元化的经营模式。

然而,与上面光彩的介绍相比,湖北顶新药品有限公司真实的经营数据并不漂亮。启信宝显示,湖北顶新药品有限公司注册资本只有200万元,2018年缴纳五险一金的员工只有12人,2017年收入和净利润分别为3942万元、425万元,2018年收入和净利润分别为903万元、-100万元,截至2018年年末,总资产和净资产分别为2319万元、1575万元。

湖北顶新药品有限公司作为一家2018年规模不足千万元的企业,同济堂却提前向其预付超过4000万元的款项,这正常吗?值得注意的是,同济堂董事长及实控人张美华正是湖北籍人士。

应收账款快速增加

同济堂大量资金同时还沉淀在应收账款上。

2019年三季度末,同济堂应收账款账面金额高达34.32亿元,占总资产的比例为35.69%。

过往几年来看,同济堂应收账款快速增长,从2016年年末的21.98亿元增加至2018年年末的35.93亿元,增幅达到63.47%,而在此期间收入仅从89.97亿元增加至108.42亿元,增幅只有20.51%。

资讯显示,同济堂应收账款周转天数已经从2016年的44.05天增加至2018年的98.68天,2019年前三季度达到116.2天,相比2018年同期增加23天。

#p#分页标题#e#同济堂的应收账款坏账计提会计政策同样值得关注。根据2019年中报,公司1年以内应收账款账面余额32.5亿元。其中,6个月以内的有28.82亿元,按照0.5%的比例计提坏账;7-12个月期间的有3.68亿元,按照5%比例计提坏账。

《证券市场周刊》记者在翻阅同行上市公司财报之后发现,上海医药(601607)(601607.SH)在应收账款坏账计提方面披露的较为详细,其2019年中期6个月以内以及7-12个月期间的应收账款账面余额分别为418.52亿元、64.44亿元,计提坏账准备金额分别为4.62亿元、3.52亿元,计提坏账的比例分别为1.1%、5.46%。

前后对比可以发现,同济堂对6个月以内应收账款的坏账计提比例,要显著低于上海医药。如果按照上海医药的计提比例计算,那么同济堂2019年中期需要多计提1729万元的坏账准备。

在应收账款大幅增加及坏账计提比例低于同行背后,《证券市场周刊》记者注意到,同济堂在四年之前借壳上市时是有业绩承诺的。

2015年,上市公司向同济堂控股、盛世建金、西藏天然道、盛世信金、盛世坤金、卓健投资、东土宝盈、京粮鑫牛、上海燕鹤、新疆华实、倍递投资、上海沁朴、三禾元硕、三和卓健、中诚信、开元金通、广汇信、众明投资等交易对方发行股份购买其持有的同济堂医药87.14%股权;向GPC支付现金购买其持有的同济堂医药12.86%股权。

该交易构成借壳上市,2016年5月正式完成交割手续,上市公司实际控制人从嘉士伯变更为张美华、李青夫妇。

根据协议约定,同济堂控股承诺同济堂医药2016年度、2017年度、2018年度实现的扣除非经常性损益后归属于母公司所有者的净利润不低于4.60亿元、5.29亿元、5.61亿元。

根据上市公司发布的业绩承诺完成情况公告,2016-2018年,同济堂医药净利润实际完成值分别为4.76亿元、5.32亿元、5.64亿元,业绩承诺完成率分别为103.51%、100.55%、100.6%,连续三年均属于踩线精准达标。

业绩承诺达标最大的受益人是同济堂实控人,意味着其不用再向上市公司给予任何补偿。而这种以应收款大幅增加为代价实现的精准达标,并不符合上市公司全体股东利益。财报显示,2016-2018年,上市公司经营现金流净额分别为1.6亿元、2.06亿元、-7.11亿元,三年合计-3.45亿元净利润质量较差。

回购背后有玄机

更为奇葩的是,同济堂还将宝贵的资金用于回购。

根据2020年1月4日发布的回购情况公告,同济堂于2019年2月推出回购计划,拟回购公司股份不低于1亿元且不超过2亿元,回购期限从2019年3月6日至2020年3月5日。截至2019年12月底,公司已累计回购股份22.02万股,占公司总股本的比例为0.02%,购买的最高价为4.66元/股、最低价为4.40元/股,已支付的总金额为99万元。

值得注意的是,同济堂资金算不上宽裕。截至2019年三季度末,公司账面上虽然有13.33亿元的货币资金,但是其短期借款和应付债券也分别有7.03亿元、4.19亿元。再者,根据2019年中报披露,其用于购买银行理财产品的资金只有2000万元,也从侧面说明公司闲置资金并不多。

同济堂实施回购计划更多的是为了拯救二级市场股价。资讯显示,同济堂在借壳上市期间,股价最高涨至28.12元/股,创下历史新高,而在此之后就一路下跌,并在2019年创下近年以来新低,最低跌至3.66元/股,2020年1月9日收盘价也只有4.33元/股。

而在回购的同时,同济堂控股股东却推出了减持计划。2019年5月24日,上市公司发布公告称,湖北同济堂投资控股有限公司持有同济堂4.85亿股,占公司总股本的33.72%,控股股东计划减持数量不超过 8638万股,不超过公司总股本的6%。

这次减持计划是在赤裸裸地打全体股东的脸,因为同济堂2019年2月发布的回购公告明确声称,公司董监高、控股股东、实际控制人在未来6个月内均无减持计划,持有5%以上股东中新疆嘉酿投资有限公司在未来6个月内无减持计划。

这种做法是否合乎规定值得关注。

2019年12月17日,同济堂发布减持结果公告,截至公告日,控股股东已通过集中竞价方式减持825万股,占公司总股本的0.57%,减持金额3880万元。

此外,对于同济堂控股股东的高质押也有必要保持高度警惕。2019年三季报显示,控股股东期末持股总数为4.77亿股,所有股份均已质押,这即便在高质押的上市公司队伍中也并不常见。

股票质押贷款属高风险贷款业务,为控制股价波动带来的未能偿付风险,质押方往往会设立警戒线和平仓线,警戒线一般为150%-170%,平仓线一般为130%-150%,部分较为激进的券商警戒线、平仓线甚至设置为140%、120%。如果按照“40%的质押率、8%的利率、1年的平均到期期限以及160%的警戒线和140%的平仓线”计算,达到警戒线和平仓线的股价下跌幅度分别为23.2%和32.8%。

控股股东持有的这些股份不仅仅是有高质押问题,其中还有大部分已经被司法机关冻结。

同济堂2019年8月9日发布的公告称,公司收到中国结算上海分公司出具的《股权司法冻结及司法划转通知》(2019司冻0807-01号)及安徽省合肥市中级人民法院出具的《协助执行通知书》((2019)皖01民初1475号)。此次控股股东被冻结股份2.92亿股,冻结机关是安徽省合肥市中级人民法院。

对于冻结原因,公告解释称,2017 年,公司控股股东与中国科学院合肥物质科学研究院合作组建医疗基金投资肿瘤医院项目,在基金成功发起设立后对肿瘤医院项目投资执行过程中,投资人之间在对基金及医院项目的管理上产生分歧,项目投资人中国科学院合肥物质科学研究院向安徽省合肥市中级人民法院提请了诉讼。

对于文中疑问,《证券市场周刊》记者已经给同济堂发去了采访函,截至发稿未收到回复。

倾听火星“心跳”、飞越最远天体……太空探

倾听火星“心跳”、飞越最远天体……太空探 《星际探索》曝“迷失太空”预告 皮特揭宇

《星际探索》曝“迷失太空”预告 皮特揭宇 新突破!中国科学家发现“巨型”黑洞 理论

新突破!中国科学家发现“巨型”黑洞 理论 加媒:中国月球车玉兔二号在月球发现“神秘

加媒:中国月球车玉兔二号在月球发现“神秘 小学6年级《探索宇宙》宇宙PPT课件

小学6年级《探索宇宙》宇宙PPT课件 鲁班锁的13种类介绍

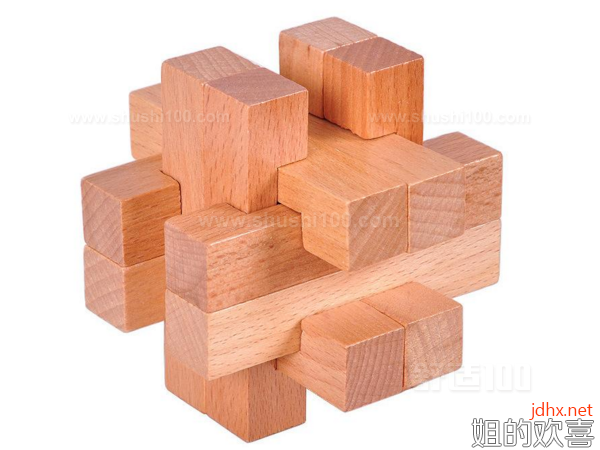

鲁班锁的13种类介绍