金岩石,曾为国金证券首席经济学家,被海内外媒体誉为“索罗斯的中国门徒”、“纳斯达克市场的活字典”。2010年,因“诚信危机门”,被炒得沸沸扬扬。2010年12月4日,国金证券发公告称,公司已收到金岩石先生的辞职申请,公司接受其辞去首席经济学家的申请。

系统化和实践高于理论的具体化特质有助于学者掌握真才实学,否则容易陷入自我的简单逻辑推理和片面化之中,最终结论如果经不起多次务实反问和人民的检验说明是失败的研究。

一、个人经历

1955年出生的金岩石,15岁初中毕业后,被分配到河北唐山开滦煤矿,在矿井下做了7年的机械维修工。

1977年恢复高考,金岩石考上了南开大学经济系本科。1979年,他越级考取经济系硕士研究生,

1984年,他考取了南开大学经济研究所博士研究生,1989年成为经济学博士,师从时任南开大学校长的藤维藻教授。

1987年,金岩石作为索罗斯基金学者赴美从事研究。之后他开始在美国证券业打拼,所创三普证券于1997年在纳斯达克借壳上市,随后又创立三普投资、三普基金。

在美期间获得美国证券业从业执照7号、63号(证券经纪)、24号(注册经理或总监)、4号(期权经理或总监)和65号(基金经理和投资顾问)等多种证券从业执照。是最先成为真正在华尔街从业创业的华人之一。

2001年回到国内后,他加入了湘财证券,并先后参与组建中国首家合资证券公司——华欧国际以及中国首家合资基金公司——湘财荷银(现泰达荷银)。

2004年受聘全国人大财经委《证券法》修订世界银行技术援助项目专家,并任《证券法释义》副总编。

2008年加盟国金证券,任首席经济学家,同时兼任上海交大海外学院金融所所长,北大,清华,中国政法大学,浙大,中欧,中南财大等大学的EMBA教授。

是独立经济学家,并任北京鑫星伊顿投资顾问有限公司CEO。

现任厦门大学EMBA特聘教授,为厦门大学EMBA学院教授《投资行为学》课程。

二、个人信息

独创性学术领域:

行为金融学、虚拟经济学、企业商品论、投资金融学、新财富理论、跨国公司及城市化理论

个人观点:

金岩石对宏观经济、城市化、房地产、股市、证券行业等都具有自己深入的见解与独特的观点。与国内其他经济学家不同的是,金岩石善于运用幽默风趣的言辞对他的观点加以形象的表述,常常能使听者心领神会,印象深刻!其代表观点包括:

宏观经济:

“让资本市场主导经济刺激计划”——广义的资本市场包含银行,股市和债市,长期以来,由于中国在体制上让银监会和证监会的分离,客观上创造了一个中国特色的恶性循环:银行+企业制造“三角债”,再让股市为银行和企业“脱困”。企业上市融资是“脱困”,投资人就是来“扶贫”,证券投资基金必须保持60%以上的仓位,换句话说,即使明天是世界末日,基金经理们也不吹“集结号”,拿着基民的投资“顶住”以脱困为主流的融资潮,这就是中国股市长期低迷的主要原因之一。“十八大”前后,经济刺激计划势必出台,9月以来,货币量增长已在加速,2012年11月6日央行逆回购注入资金2770亿元,刷新了记录。这些资金将投向哪里?由谁主导?能不能让资本市场来唱一回主角?

2008~2010年的政策实践证明:政府主导的投资几乎必然导致资金流向亟待脱困的企业和地方政府,这是在保护落后,奖劣罚优。反之,资本市场的功能是奖优罚劣,让脱困企业加速破产,并让伟大企业凤凰涅槃,像穿透疾风暴雨的海燕一样,搏击长空,展翅飞翔!

房地产:

“北京如果拎包进城的人没有地方住,那是北京市的耻辱;如果北京豪宅卖不出30万元/平米以上的天价,那是开发商的耻辱。”——市场管商品房,就必须接受商品房会形成两个价格,一个是均价,一个是天价。天价豪宅是一个相对独立的市场,这个市场的存在是满足了外来人口进入城市寻找机会的需求,所以豪宅不能够卖便宜,不仅不能卖便宜,还应该征豪宅税,让豪宅补公租,这就形成了一个良性循环,让富人享受豪宅的稀缺性为穷人解决居住的必要性。

股市:

“相约在秋季 慢牛跑三年”——每一次政策组合拳的出台,股票市场都会做出反应。宽松的货币政策出台则股市应声上涨,紧缩的货币政策出台则股市选择下跌。所以,尽管经济的基本面还没有明显好转,股市的情绪面和资金面会在政策面的刺激下率先启动,沪指2000点就变成了当前股市选择上涨的拐点或支点,并有可能驱动跑出一轮“慢牛行情”。因为,投资人心里有了“底”,承担风险的意愿就会增强,此外,慢牛行情的深层驱动力还有全球性的经济复苏。

不久前讲过,股市听房价,经济看地产,相约在秋季,慢牛跑三年。已经验证了前三句话,慢牛三年就让未来去验证吧!买哪些股票呢?“闭上眼睛买股票”,这就是价值投资理念的通俗解读,当闭上眼睛还能浮现在脑海里的股票才是自己最熟悉的股票,才能避免被市场噪音误导。索罗斯先生提出的“反射性”定理说明,市场上的信息都是经过人脑反射出来的,所以要跳出市场才能看透市场。这个道理就像一句古诗:不识庐山真面目,只缘身在此山中。

股市波动看似反复无常,其实有章可循,人们常说:机会将垂青有准备的人,而所谓“有准备的人”就是乐观自信的人。

“一个国家的政府若不尊重资本市场,资本就会弃之而去;资本市场若缺乏制度的诚信,民众的非理性疯狂会让市场走向死亡。”——中美股市的根本差别之一:美国股市的主要驱动力是投资人,中国股市的主要驱动力是融资人。中美股市的第二个差别是退市机制不同。美国程序化退市通知由电脑系统自动发出,程序化的退市机制有若干条标准,只要同时触发其中一个以上,电脑会自动发出指令,任何人不得更改记录。当然,监管机构在电脑系统之外还有独立的行政权。而中国退市机制至今未见程序化退市。差别之三是出身不同。美国股市是自下而上建立起来的,先有市、后有商,先有商、后有会。中国股市相反,自上而下建立,出生时就已带有“政策市”胎记。”而最本质的差别之四——和政府的关系不同:中国政府利用股市,美国股市利用政府。今天中国“利用股市”的习惯性说法,是当年“利用股市为国企脱困”的余音。而美国市场繁荣时,券商总在游说政府放松监管、广开财源,危机时,政府官员着力救市、义不容辞。

证券行业:

“如果中国证监会能够培育出中国的高盛,这个高盛就永远是长不大的孩子,离开政府的“看护”难以生存。”——国内绝大多数人不理解高盛模式,甚至在高盛工作的人也不理解。比如不久前一个前高盛的主管写了一本书,直接抨击高盛公司不是为客户服务而是与客户对赌,这真是少见多怪。中国人常说:“穷山恶水出刁民”,高盛就是美国股市的刁民之一,直到后来高盛做大了,把业务做到了联邦政府的高层,政府高官退位后有许多人到高盛任职,这才使美国的监管机构被动接受了高盛模式。

每一个市场都有山清水秀的阶段,也都会从山清水秀走到穷山恶水,长期保持竞争力的公司一定是在穷山恶水中胜出的,所以要让市场自发选择企业的创新和成长,这就是高盛模式。

三、金岩石博客和微博

金岩石博客:http://blog.sina.com.cn/u/1699909555

金岩石微博@金岩石 :http://weibo.com/u/1699909555

人物:何小鹏简介

人物:何小鹏简介 人物:孟晚舟简介

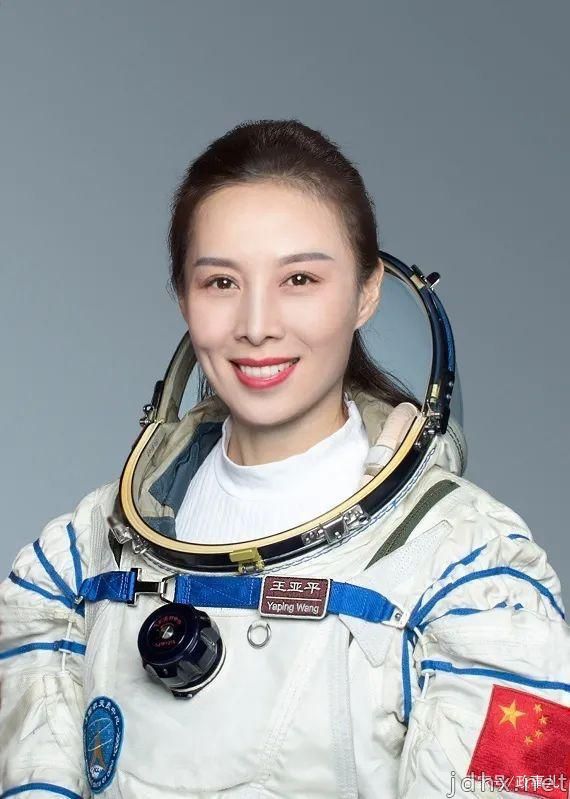

人物:孟晚舟简介 王亚平

王亚平