2014年春节刚过,“上海钢贸大王”肖家守遭银行查封资产,旗下公司收到法院的民事裁定书,资产遭查封,其持有的新日恒力(600165.SH)股权被冻结,共计涉及金额约达10亿元。

这只是个开头。经济观察报采访获悉,肖家守正面临来自银行的集体起诉,接下来的两个月,涉及肖家守的“金融借款”诉讼案件多达22起。与此同时,上海钢协会会长、上海周宁商会会长周华瑞,也面临来自银行的集体诉讼,多达十余起。

2013年以来,钢贸行业不良贷款集中爆发。与以往钢贸商跑路、破产的案例不同,此番钢贸危机已然波及行业领头人物——上述自福建周宁的两位钢贸大佬。周宁籍企业占上海钢贸市场约7成以上份额。

周宁人的钢贸帝国,因抱团壮大,亦因联保模式身陷泥潭。钢贸行业资金黑洞正向担保业和信托业蔓延。去年全年,银行都在加紧对钢贸行业不良资产的清收、起诉、催讨工作,截至去年上半年,仅上海各级法院涉足钢贸的诉讼案件就超过600余起。

在交通银行首席经济学家连平看来,“2014年将是钢贸风险最终大面积爆发的一年。”钢贸商仅是这个资金黑洞中最先出局的环节。

事发联保

“股份冻结是因为对外担保而承担的连带责任。”2月12日,新日恒力董事长肖家守称,正在尽快偿还银行贷款以解决风波。

因民生银行上海分行的起诉,法院裁定,查封肖家守持有的上海新日股权投资股份有限公司(以下简称“上海新日投资”)股权,查封期两年。肖家守持有上海新日投资31.07%的股权,金额为4.66亿元。

同时,上海新日投资持有的8000万股新日恒力股份,亦被法院轮候冻结,冻结期为两年。冻结股份占上市公司总股份的29.2%。

所谓轮候冻结,是指对其他执行法院已经查封、扣押、冻结的有登记的财产,执行法院可以进行轮候登记,是指多位债主轮流索债。

2月10日,平安银行上海分行和工商银行上海浦东新区支行,对涉及肖家守的数起金融借款诉讼案在上海市浦东新区法院开庭,但因肖本人拒绝出庭,法院依据被告未到庭,将做开庭公告送达,若再次缺席,则做缺席审判。

诉讼内容为,某钢贸商向银行申请千万元的流动资金贷款,贷款期一年。同一时间,肖家守旗下的松江钢材市场与银行签订《最高额保证合同》,为该钢贸商提供全额的担保。其他自然人又签署下《联保反担保保证函》,钢贸商的股东签署担保承诺书。

这样的案件内容是肖家守旗下企业遭到诉讼的主要原因。金融借贷、担保和反担保,在钢贸行业昌盛时期,资金效率被极大使用,而行业衰败的时候,则一损俱损。最终因钢贸商无法按期偿还银行资金,肖家守旗下的松江钢材市场必须履行担保责任代偿。

肖家守,1969年出生,周宁人,依靠收购废铁到钢铁厂换钢材起家。1994年,25岁的他来到上海,租地为钢贸商提供钢材堆放和管理代销服务,逐渐形成规模大、品种齐全的钢材市场。目前,上海松江钢材城是国内规模最大的钢材现货交易市场。

除了担任上海松江钢材市场董事长,肖家守还担任苏州长三角钢材市场、上海新日股权投资公司、宁夏新日恒力等数家公司董事长,旗下资产涉足金融、地产开发。2009年,其成立江西新日置业,控股50%,从事房地产开发业务。2010年,其以5.6亿元现金买壳,打造新股权投资平台。

由此,肖家守成为福建周宁人在上海经营钢贸事业的领军人物,在全国钢材营销企业榜单上,肖家守以年销售额50亿元名列前茅。

在上海法院涉及肖家守的金融借款诉讼,开庭日期为今年3月至4月中旬的多达22起。

经济观察报获悉,另一钢贸大佬周华瑞亦被数家银行以“金融借款合同纠纷”起诉,开庭日期为今年3月至6月下旬,与其相关的诉讼案十余起。起诉方为光大银行上海外高桥保税区支行、兴业银行上海分行、民生银行上海分行、邮储银行上海分行。

周华瑞为上海钢贸圈的“带头大哥”,上海钢协会会长,也是上海周宁商会会长。与肖家守旗下公司的涉案理由一样,周华瑞也因在联保互保、资产质押等担保融资过程中,担保对象无法偿还资金,而承担代偿责任。

问及今后打算,周华瑞有些无奈地对经济观察报表示,“还能有什么打算呢,我最好的资产都被银行查封了。”在他看来,眼下应付诉讼为首要任务,他不愿对肖家守和他本人的诉讼情况作过多评价。

在过去的两年,面临破产的还仅是小型钢贸企业,而现在,钢贸危机波及至商会的“先进会员”,甚至会长。钢贸行业本来抱团取暖的联保模式,一夜之间到达最坏的境地。

“我们周宁人在银行那里,没有一分钱坏账。”周宁上海商会前会长周培建曾骄傲地告诉经济观察报。周宁这个仅有20万人口的县城,约有8万人聚集上海从事钢材贸易生意,在钢贸的平台上从事融资和投资的生意。

周宁上海商会在外界看来颇有实力。20个分会会长,每人都是亿万身家,会员出了问题,坏账摊派下去,集体解决,因为谁都不能担保日后自己不出问题——在过去的很长时间,他们用这种方式抚平了数起资金漏洞,为了维护周宁人的口碑。

例如,2010年,一家福建钢贸商在大宗电子盘疯狂囤积钢材近35万吨,以少量自有资金,通过反复仓单质押贷款,又从民间拆借资金放大资金杠杆倍数,最终浮亏高达2.5亿元。不过,彼时被认为是偶尔发生的事件,最后在周宁上海商会的抱团帮忙下,坏账得以解决。

善用银行的钱,使周宁人在所处的行业里成绩骄人,占据上海钢材贸易零售领域的90%,现货领域的90%,批发领域的70%。钢贸产业对上海生产总值的贡献度曾接近3%,大柏树地区是最集中的钢铁贸易圈,年交易规模超过5000亿元。

“这个行业外人之所以进不来,就是品牌效应。”周宁商会前会长曾表示。一位在上海从事钢贸的周宁人称,即使同为福建老乡,周宁人、福安人或政和人,在银行的信用也是不一样的——这不仅是简单的个人信用问题,而是周宁人常用的联保模式。

一位业内人士介绍,在上海的担保公司,有半数是周宁钢贸商所开,不仅为融资担保,还用银行借款做高利贷,“通常担保公司给银行的保证金,又是钢贸企业从别处借来,等款下来后再还。”

在银行看来,反正有担保公司承担坏账风险,而担保公司在银行又有保证金,并不深究。何况银行为了做高存款规模,也乐意从钢贸行业入手。银行一度积极争抢贸易商,一位知情人士透露,例如,以前钢贸商的房产抵押率是5折,银行之间为了拼抢业绩,逐步从5.5折、6折,上升到最高峰1.5倍,“也就是说,抵押100万元,就可从银行贷到150万元。”

在资金充沛的时候,钢贸商很容易形成滚雪球模式,以钢铁贸易企业作为融资平台,从银行融资,然后获得金融、地产股权后,再反手抵押给银行,不仅可以获得相关分红、收益,又不影响钢贸领域的现金流。

#p#分页标题#e#然而,随着房产调控,钢价萎靡,大批钢贸商陷入流动性危机,跑路、破产等消息相继爆出。2012年,周宁人李国清在被检察机关带走协助调查后,失踪,风传骗贷10亿元,其为无锡一洲集团董事长,旗下公司均申请破产,涉及案件数十起。

2013年,钢贸商“保兑仓”融资的风险,蔓延到了大型钢铁公司。因贸易商的破产跑路,大型钢厂成为银行的追诉对象,诉讼资金高达数亿元。

2013年上半年,仅在上海各级法院开庭审理的针对钢贸商的金融借款等纠纷超过600起。

面对这样的集中发酵的资金黑洞,周宁商会应对乏术,直至会长本人资产被查封。很多钢贸商将现在的惨状归咎于银行,然而他们的发迹,却多是从“善用银行融资”开始的。顽疾

“钢贸行业走到今天,积重难返,银行的信贷审核和风控环节确实存在问题。”一位在银行从事对公业务的人士称,钢贸行情好的时候,不少银行都会直接去福建周宁打大幅的广告,尽管在那里都没有分支机构。

现如今,银行钢贸沉疴坏账顽疾,久治不愈。以某股份制商业银行上海分行为例,2013年其剩余不良资产中含120多笔涉钢贷款,非钢贷款仅2笔。该银行公司部负责人称,除却一些规模较小的地方性银行,大多数银行2013年全年,都在对钢贸行业进行不良资产的清收,排摸线索、加速起诉、加紧催讨。

截至2013年底,出于风险审慎原则,将尚未到期的钢贸贷款也按分类原则归入不良,提足拨备。除此以外,为控制报表数据,不少银行已将不良划归总行申请核销。

经济观察报经银行渠道获悉,平安、民生(包括民生村镇银行)、工行、兴业为肖家守涉贷最多的四家银行。“还有不少银行也参与在内,现在已到了墙倒众人推的阶段。”该人士称。

“现在让银行最头疼的是,因为肖家守是行业大佬,产业涉及多个领域,又有上市公司背景,所以抵押率较高,而实际抵押物则多以厂房和工业用地为主,实际拍卖价格堪忧。”一家涉事银行透露。

工行一对公客户经理向经济观察报介绍,现下行情而言,工业用地的抵押率通常在五成左右,企业资质再好也不会超过六成,但在钢贸市场和土地价格的上行阶段,曾有银行对未来的升值空间疯狂押宝,给出过100%甚至120%的抵押率。而泡沫破灭,资产被清收,土地进入拍卖阶段时身价则一落千丈。

一涉事银行透露,“现在三个因素较为重要,一是抵押物和上市公司股权,二是对其控制的工业用地的处理。最重要的是肖本人的还款意愿。”

整个2013年,该银行都在和肖家守密切沟通,肖家守也始终进行利息支付,而到了2014年1月,突然停止了对所有银行的利息支付,这是导致银行对其进行起诉的直接动因。

“现在我们从房产登记中心、工商所等等机构搜集了材料,向法院申请对肖家守的财产进行资产保全,但是最终结果还不知道。”该人士称。

一接近肖家守的钢贸人士称,此前肖家守曾斥千万级别巨资雇用律师为其设置资产防火墙。

上述工行人士称,借钢贸冰河期的名头,有钱不还的钢贸商不在少数,民营企业诚信问题也是重要议题。

周华瑞此前曾表示,钢铁贸易与金融共生发展,如何防范金融风险,如何帮助企业渡过难关,是需要共同面对的课题。

随着各大银行向钢贸商索债,钢贸商在产业链中最先出局。钢贸商因失信于银行,被列入黑名单,2013年钢材业销售利润率只有0.65%,钢贸行业本身亦难以为继。

“2014年,将是钢贸风险最终大面积爆发的一年。”连平认为,钢贸和其他行业有很大不同,损失率非常高,若短期内全部暴露,商业银行不良资产会急剧上升。“所以银行采取各种挽损的措施,体现在不良率上应该说有一定程度的保留,2013年并没有完全暴露,而损失状况最终可能在2014年基本暴露出来。”连平表示。

钢贸行业的资金黑洞亦有向其他行业蔓延的迹象,首当其冲的是担保业,钢贸市场下行阶段中充当炮灰的担保公司并不在少数,而涉足钢贸行业的信托公司也难以幸免。

德迅网 » 周宁人钢贸黑洞发酵 肖家守面临银行集体诉讼

相关文章

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。

倾听火星“心跳”、飞越最远天体……太空探

倾听火星“心跳”、飞越最远天体……太空探 《星际探索》曝“迷失太空”预告 皮特揭宇

《星际探索》曝“迷失太空”预告 皮特揭宇 新突破!中国科学家发现“巨型”黑洞 理论

新突破!中国科学家发现“巨型”黑洞 理论 加媒:中国月球车玉兔二号在月球发现“神秘

加媒:中国月球车玉兔二号在月球发现“神秘 小学6年级《探索宇宙》宇宙PPT课件

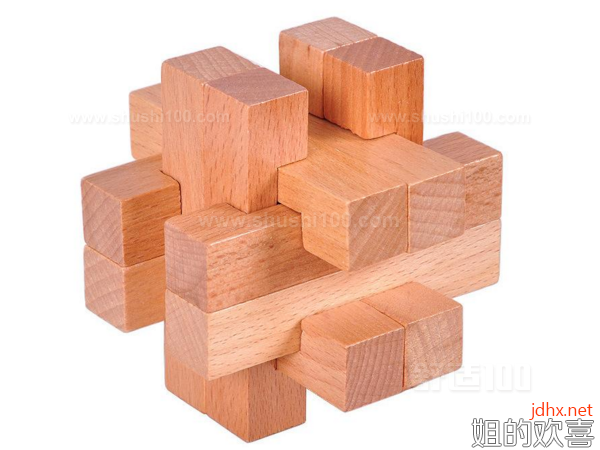

小学6年级《探索宇宙》宇宙PPT课件 鲁班锁的13种类介绍

鲁班锁的13种类介绍